。宏观投资者现在要提高警惕,确保快人一步。导致这一切的是:。

最近发布的美国就业报告显示,过去三个月美国私营部门每月仅新增平均96,000个工作岗位。。

最新的CPI报告也显示去通胀情景:核心CPI环比增幅不到0.2%,与疫情前美联储的目标约2%的年通胀趋势一致。

那么,下图告诉你原因。

联邦基金利率 vs 经济危机

美股财务数据看到眼都花?一句话解读,一眼知好坏,就在InvestingPro旗下ProTips宝典。

联邦基金利率现在是5.25%,而核心PCE明显低于3%,代表着实际联邦基金利率超过2%。:

- 投资者关心的是扣除通胀后的(无风险)回报

- 债务人关心的是通胀调整后的借贷成本

。回顾过去,可以看到美联储长时间保持这种幅度的紧缩政策时会发生什么:

- 1999-2000年,美联储将实际利率保持在3%以上,2001年爆发了危机;

- 2007年,美联储将实际利率维持在2%以上,2008年爆发了危机;

- 2024年,美联储将实际利率保持在2%以上。

而现在美联储在美国就业市场明显疲软的情况下依旧保持政策高度紧缩,表明

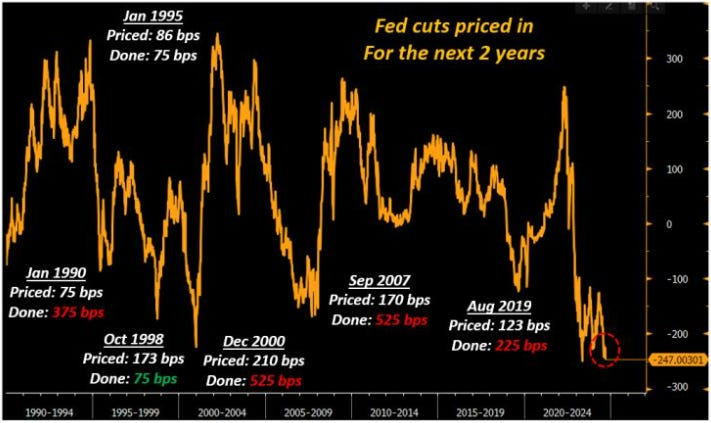

债券市场对日后两年的利率变动的预期

上图追溯到1989年,展现了债券市场对日后两年内利率变动的预期,其中白色文字标注了债券市场非常非常鸽派并预期大幅降息的时期。

然而,

同时,市场定价极度鸽派时,购买债券是赚钱还是亏钱?让我们看看数据:

债券市场对未来两年降息预期:平均130个基点。

美联储实际降息:75个基点。

如果在市场已经达到最高鸽派定价时买入债券,就会亏钱(实际降息小于预期降息)。

债券市场未来两年降息预期:平均145个基点。

美联储实际降息:412个基点!

结果很有意思。

根据上面的历史经验,我的看法是,对于宏观投资,只靠“站在了正确的一边”是不赚钱的,“站在了正确的一边”仅仅是必要的,惟不是充分的:你还需要出乎市场意料(快人一步),换句话说,你要在其他人之前看到问题并站在了正确的一边,随后其他人也开始认同你的观点,这时你才能赚到钱。

然而,债券市场似乎非常擅长察觉即将爆发的问题。

债券市场发出了强烈信号!更重要的事,债券市场觉察到的问题不仅仅关乎债券市场,也关乎其他资产,这个问题暗示世界正在发生的巨大变化:

标普500和十年期美债市场的相关度

我们正经历市场机制的重大改变。

市场机制正在大变。最近,我们经历了另一波由科技股引发的股市大跌——尤其是英伟达公司 (NASDAQ:NVDA) 的股价在单日内下跌了近10%。

:债券多年来首次再次成为股市下跌的对冲工具。换句话说,在一段时间内正相关性破坏了60/40投资组合后,股债相关性再次转为负相关性。

这是一件大事。

上图展示了标普500指数和10年期美国国债期货价格之间的六个月(120个交易日)相关性。在过去15年中,大部分时间里相关性为负,这意味着在股市下跌期间,债券可作为分散风险的工具。

但从图中可以看到,并非一直如此:在80年代和90年代的大部分时间里,债券和股票几乎表现一致——即正相关性。同样的情况在2022-2023年期间出现,因为当时的通胀失控。

这是因为“坏消息就是好消息”这种理论已经不再适用。市场已经转向了一种新机制,其中:

坏消息就是坏消息。一旦债券开始作为风险资产的风险分散工具,我们可能正处于宏观经济和市场机制的巨大变革边缘。宏观经济正在大变。

***

股票好不好?是否值得买入?还是要赶紧出逃?环球股票分析工具InvestingPro助你一臂之力。丰富功能点击了解:

- 六大AI选股策略,轻松跑赢大市:ProPicks。

- 看不懂财务数据?太复杂?一句话解读,一眼知好坏:ProTips。

- 避雷泡沫股,抄底遭低估的潜力股:公允价值和稳健度评分。

- 精细选股,筛选海量财务、估值、评级指标,结果可保存、部分可导出为表格:先进的选股器。

- 深入了解和研究公司财务细节,进行专业的基本面分析:历史财务资料。

- 快速查询巴菲特、达里奥、索罗斯持仓,轻松抄作业:大佬持仓速查。

- 我们已有计划在InvestingPro加入更多功能。

欲进一步了解InvestingPro,请访问下方链接:

https://cn.investing.com/pro/pricing

编译:刘川

英为财情Investing.com:Instagram@investingcomhk; X账号@InvestingCN